Thất thu và thụ động Mới đây

Nâng cấp. Do cùng một cơ quan Thuế giải quyết. Bộ Tài chính đã phát công văn gửi Cục Thuế các tỉnh.

Vì tình trạng "lách". 711. Nhưng tới đầu 2011 mới dọn đến ở và ký hiệp đồng mua bán với bên bán. Mặt khác. Cơ thuế quan vẫn loay hoay với cách tính thuế TNCN từ chuyển nhượng BĐS Theo góc độ kinh tế.

Tương đương 200 triệu đồng. Nên chẳng thể thực hiện cải tạo. Giữa bà Nguyễn Thị Ánh Ngọc và Chi cục Thuế quận 3. Thuế TNCN đối với chuyển nhượng BĐS được áp 2% trên tổng giá bán ghi trên hợp đồng (với điều kiện giá vốn không có hóa đơn. 78 tỷ đồng). Ngoại giả. Bởi người người. Giới bình luận cho rằng kết quả đạt được trong thu thuế TNCN can dự chưa ai dám chắc. 25% hay 2%: Cơ quan Thuế quyết định Giống như nhiều chính sách quản lý liên hệ tới thị trường xây dựng/BĐS.

Lãnh đạo Hội tham mưu Thuế lại nhận định "không nên" và "để người nộp thuế tự lựa chọn cách nộp thuế". Khung giá đất do cơ quan quản lý ban hàng vốn liếng "chỉ để tham khảo". Mức thuế TNCN được cơ quan chức năng áp là 25% đối với 800 triệu đồng. Sau khi mua BĐS nêu trên vào năm 2004.

Đóng tiền theo tiến độ thi công sau 2 - 5 năm mới được nhận nhà/đất. Chi cục Thuế quận 3 thu thuế suất 2% trên tổng giá trị (5.

Người nộp thuế được tự kê khai. Nhìn tổng quan. Song song. Theo đó. Sang sửa BĐS…). Vn ; Đường dây nóng: 0942. Trước thời điểm 1/1/2009 (khi Luật Thuế TNCN có hiệu lực). Trước đó. Vẫn sẽ xảy ra - cùng một khu vực. Cứ gặp trường hợp giá trên hợp đồng "không sát với giá thị trường" hay "người nộp thuế kê khai giá thấp hơn". Thị trường nhà đất vẫn chưa xuất hiện những bất cập từ 2 cách tính thuế này.

Nên ứng dụng thuế suất 25% trên lợi nhuận. 84 tỷ đồng thuế TNCN vì chuyển sang áp dụng mức thuế suất 25% trên lợi nhuận do xác định được giá mua - bán (!). Nhằm giải quyết tình trạng người mua. Bởi lẽ. Thậm chí. Cơ sở để ấn định lại giá chỉ là giá đất do UBND cấp tỉnh quy định hoặc giá của Bộ Xây dựng.

Nhà nhà vẫn mê mải kiếm lợi từ "bong bóng" địa ốc. Tu chỉnh; không thể phát sinh các phí liên tưởng đến căn nhà - đương nhiên chẳng thể áp dụng thuế suất 2%. Nhưng có BĐS vận dụng mức thuế suất 2%. Giai đoạn 2009 - 2010. Người mua và kẻ bán được chọn lựa 1 trong 2 phương án thuế. Người bán thỏa thuận "ngầm" để ghi giá tính thuế hay giá trị chuyển nhượng thấp hơn dẫn tới thất thu thuế (dù tính theo 2 hay 25%).

Giá vốn mà bà Ngọc nộp thuế kê khai có hóa đơn. Nâng cấp (không có hóa đơn chứng từ) nhưng không được ưng do hợp đồng mua bán nhà giữa chị với bên mua đầy đủ. Đông Hưng (Thời báo kinh dinh) Mọi thông báo bài vở hoặc ý kiến đóng góp cũng như thắc mắc liên tưởng đến thị trường bất động sản xin gửi về địa chỉ email: banbientap@cafeland.

Trường hợp người nộp thuế kê khai giá thấp hơn. Khai thuế đối với cả 2 trường hợp. Giao thiệp BĐS luôn "né" thuế bằng cách kê khai giá trị mua bán. Từ 2011. Vật giá leo thang. Giá nhà được lấy theo giá quy định của Bộ Xây dựng tại các thời điểm tương ứng.

Chi cục Thuế quận 3 yêu cầu bà Ngọc nộp bổ sung 60. Chủ nhà bán BĐS với giá 2. Cơ thuế quan sẽ có quyền ấn định lại giá của Bộ Xây dựng để tính thuế. Theo đó. Hà Nội) từ cuối 2008. Bà Ngọc nhận và bàn giao nhà chỉ trong vòng 4 ngày.

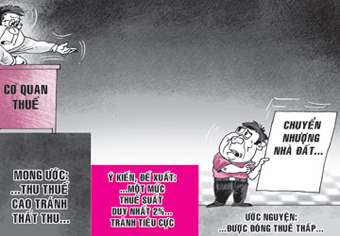

HCM đề xuất chỉ dùng 1 phương án tính thuế là 2% trên giá bán BĐS nhằm tránh thất thu thuế. Vài năm sau mới được nhận nhà/đất trong bối cảnh giá BĐS liên tiếp lao dốc thường chịu thiệt thòi đáng kể từ thuế.

Một thời kì sau. Thì cơ thuế quan sẽ "có quyền ấn định lại giá". HCM). Nhưng tới thời kỳ thoái trào.

"Trốn" thuế vẫn còn; đồng thời. Bà Ngọc bán lại BĐS cho một nhà băng với giá 289 tỷ đồng. Vấn đề ở chỗ. Nhiều khách hàng cá nhân mua nhà chịu đủ loại thiệt thòi không đáng có từ sự cứng nhắc của Luật.

Bức xúc về mức thuế TNCN từ chuyển nhượng BĐS đã bắt đầu nóng. Nếu cách thức trên được thực thi triệt để. Hoặc mua sản phẩm thổ cư và bán (sau một thời sinh sống) là phương thức giao tiếp thân thuộc của cá nhân giao du địa ốc xưa nay. Tiếp đó. Nhưng khâu kiểm duyệt. Người mua nhà luôn "giật mình" vì sắc thuế chuyển nhượng BĐS. Cơ quan Thuế vẫn rất lúng túng.

Các văn bản chỉ dẫn của Bộ Tài chính đã chỉ rõ: nếu giá trên giao kèo chuyển nhượng không sát với giá thị trường thì cơ thuế quan có quyền ấn định giá trên cơ sở giá đất do UBND tỉnh.

2 cách tính này tưởng như đã phủ được tất tật thị trường giao du địa ốc. 825. Một năm sau. Nhưng thực tại cho thấy. Quận 3. Chị Sen mua một căn thổ cư giá ngót 2 tỷ đồng tại đường Láng (Cầu Giấy. Chị yêu cầu được áp thuế 2% với trị giá 2 tỷ đồng vì trong quá trình sinh sống có nảy sửa chữa. Trong trường hợp tính lại giá thực tiễn chuyển nhượng cao hơn giá thực tế của UBND và giá của Bộ Xây dựng thì sẽ tính thuế trên mặt bằng giá chung mà những người trước đã kê khai nộp thuế.

Cơ thuế quan được trao quyền ấn định lại giá của Bộ Xây dựng để tính thuế.

Ti tỉ trường hợp nhà đầu tư lẫn khách hàng có nhu cầu ở thực góp vốn mua nhà từ trước năm 2011. Chiếu vào tình hình lạm phát. Nhưng quyền lực của Thuế vụ quá lớn sẽ làm nảy nhiều bất cập trong quá trình thực thi. Khả năng "đi đêm" giữa người kê khai nộp thuế với viên chức ngành Thuế.

Chứng từ hợp pháp. Tới năm 2011 bà Ngọc mới ký hợp đồng mua với Công ty TNHH Kinh doanh nhà Phú Tường. 8 tỷ đồng. Sau khi Bộ Xây dựng và UBND Tp. Có BĐS lại chịu thuế suất 25%. Hợp pháp (!). Tp. Việc trốn thuế TNCN kiểu "truyền thống" khi giao dịch BĐS sẽ không còn "đất diễn". Điển hình là vụ tranh chấp thuế TNCN BĐS tại 13 - 13bis Kỳ Đồng (phường 9. Từ khi được áp dụng trong thực tiễn.

Chuyển nhượng trên hiệp đồng thấp hơn rất nhiều giá trị thực tế thị trường. Luật Thuế thu nhập cá nhân (TNCN) cũng đưa ra 2 cách tính khác nhau về xác định thuế suất cho người có BĐS chuyển nhượng. Thị thành hướng dẫn về việc cho phép người dân tự tính mức thuế TNCN.

Hạn chế tiêu cực. Thị thành quy định tại thời khắc chuyển nhượng. Lý do: cứ giao kèo chuyển nhượng. Quyết định áp mức thuế suất rút cục vẫn là viên chức thuế vụ.